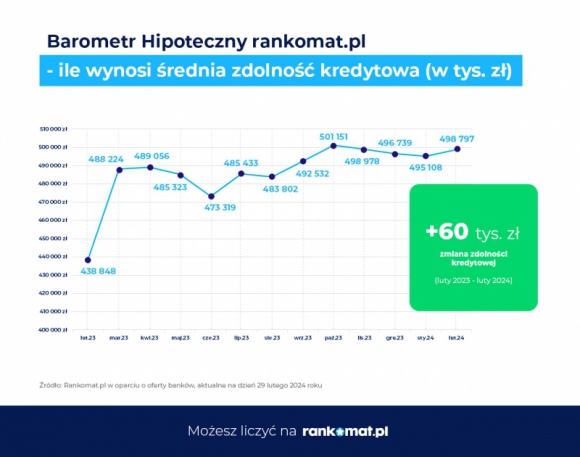

Pół miliona na nowe mieszkanie – już tyle może pożyczyć przeciętnie zarabiający

498,7 tys. zł – tyle wynosi na początku marca wartość Barometru Hipotecznego rankomat.pl, który pokazuje, ile pieniędzy może pożyczyć w banku przeciętnie zarabiający kredytobiorca na zakup nieruchomości. W ciągu roku wartość tego wskaźnika wzrosła o 60 tys. zł (czyli o 13,7%). W tym samym okresie, ceny nieruchomości poszły w górę o ponad 25%, co oznacza, że większa dostępność kredytów nie przekłada się na możliwość zakupu większej nieruchomości.

Wskaźnik Barometru Hipotecznego* jest obliczany przez multiporównywarkę rankomat.pl na podstawie standardowych ofert kredytów hipotecznych 10 banków, uwzględniając cztery najczęstsze profile kredytobiorców: singli, par bez dzieci oraz rodzin z jednym i dwójką dzieci. Marcowa aktualizacja wskaźnika uwzględnia ostatnie decyzje Rady Polityki Pieniężnej dotyczące stabilizacji stóp procentowych oraz zakończenie programu Bezpieczny Kredyt 2%.

- Dostępność kredytów hipotecznych osiągnęła najwyższy poziom od trzech lat w październiku 2023 roku, po dwóch obniżkach stóp procentowych. Od tego momentu utrzymuje się na stabilnym, wysokim poziomie, co jest dobrą informacją dla osób, planujących zakup nieruchomości na kredyt. Poprawę dostępności hipotek na pewno mogą przynieść kolejne obniżki stóp procentowych przez RPP. Biorąc pod uwagę szybko spadającą inflację, rynek oczekiwał, że dojdzie do nich już w pierwszej połowie tego roku. Jednak obecnie coraz częściej przewiduje się, że obniżki zostaną odłożone w czasie. Ostatnio natomiast pojawiło się ryzyko podwyżki stóp w drugiej połowie roku wraz z nawrotem wysokiej inflacji. To negatywnie wpłynęłoby na sytuację osób, chcących kupić nieruchomość na kredyt – mówi Konrad Pluciński, analityk rankomat.pl ds. produktów finansowych.

Maksymalna hipoteka: 724 tys. zł

Z porównania oferty 10 czołowych banków wynika, że rodzina z jednym dzieckiem z dochodami na poziomie 10 tys. zł netto miesięcznie, może w marcu 2024 r. liczyć na kredyt hipoteczny w średniej wysokości prawie 600 tys. zł. To o 68 tys. zł więcej niż w lutym 2023 roku i największy roczny wzrost dostępności hipotek ze wszystkich analizowanych grup kredytobiorców. Rozpiętość zdolności kredowej, czyli różnicy między ofertą najbardziej liberalnego a najbardziej konserwatywnego banku w przypadku tej grupy kredytobiorców wynosi aż 334 tys. zł. Najwyższa oferta kredytowa banku opiewa na 724 tys. zł.

Podobnie sytuacja prezentuje się w przypadku rodziny z dwójką dzieci o miesięcznych dochodach na poziomie 10 tys. zł. Oni także mogą liczyć na maksymalny kredyt hipoteczny w wartości 724 tys. zł. Średnia wartość zdolności kredytowej hipoteki dla nich w analizowanych bankach wynosi 531 tys. zł. Jest to o 60 tys. zł więcej niż rok temu i o prawie 20 tys. zł więcej niż w październiku 2023 roku. Tym samym to jedyna grupa kredytobiorców, której zdolność kredytowa wyraźnie wzrosła o ostatnich miesiącach.

Single mają gorzej

Tradycyjnie najniższą zdolność kredytową mają single. Z dochodem w wysokości 6 tys. zł miesięcznie mogą oni średnio pożyczyć na zakup nieruchomości 379 tys. zł. Chociaż to o blisko 50 tys. zł więcej niż rok temu, to w porównaniu z październikiem 2023 roku, ich przeciętna zdolność kredytowa spadła o ponad 13 tys. zł. W ich przypadku najniższa jest także rozpiętość kredytowa dostępnych ofert. W banku o najbardziej liberalnym podejściu mogą oni liczyć na maksymalną hipotekę w wysokości 448 tys. zł. W najbardziej konserwatywnym banku dostaną tylko 306 tys. zł.

Zdolność kredytowa dla pary bez dzieci, posiadającej dochody na poziomie 8 tys. zł miesięcznie wynosi w marcu 486 tys. zł i jest wyższa o 62 tys. niż rok temu. Podobnie jak to ma miejsce w przypadku singli obniżyła się ona w porównaniu z październikiem 2023 roku o 13 tys. zł. Obecnie para bez dzieci może liczyć na maksymalną hipotekę w wysokości 579 tys. zł. W ich przypadku różnica między najwyższym (579 tys. zł) a najniższym (311 tys. zł) dostępnym kredytem hipotecznym wynosi 268 tys. zł.

Nowy program na horyzoncie

Rekordowo wysokie ceny nieruchomości mogą sprawić, że część osób planujących zakup mieszkania za środki pożyczone od banku, zdecyduje się na wstrzymanie tej decyzji do momentu uruchomienia nowego rządowego programu Mieszkanie na Start.

- Zainteresowanie zakupem nieruchomości nie słabnie, ale cześć osób może czekać z decyzją kredytową do momentu uruchomienia nowego programu. Są już znane wstępne założenia nowej wersji preferencyjnego kredytu. Osoby, które nie będą mogły z niego skorzystać, z pewnością będą chciały przyśpieszyć decyzję o zakupie mieszkania lub domu, obawiając się dalszego wzrostu cen nieruchomości. Te nadal działają na niekorzyść kupujących. Chociaż chwilowy brak dostępności kredytów na preferencyjnych warunkach schładza stronę popytową, to nie możemy liczyć na to, że ceny nagle zaczną spadać. Dodatkowo dostępność kredytu w ramach Mieszkania na Start będzie mniejsza w porównaniu z poprzednim rozwiązaniem. Jednak samo pojawienie się nowego wsparcia może prowadzić do zwiększenia popytu i dalszych wzrostów cen – ocenia Konrad Pluciński.

Grudziądz z placówką VeloBanku. Na mieszkańców czeka atrakcyjny kredyt gotówkowy

Już połowa Polaków pomaga potrzebującym w święta

Klienci VeloBanku z garścią prezentów w bankowości mobilnej i internetowej

Kalendarium

Więcej ważnych informacji

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Ochrona środowiska

Polskie przedsiębiorstwa otwarte na transformację w kierunku gospodarki obiegu zamkniętego. Nowa mapa drogowa mogłaby w tym pomóc

Do 2030 roku z gospodarki o obiegu zamkniętym ma pochodzić co czwarty surowiec. Aby przyspieszyć ten proces, w Polsce potrzeba nowej, międzysektorowej Mapy Drogowej dla Gospodarki o Obiegu Zamkniętym – wskazywali eksperci w trakcie Polish Circular Forum. Obecny dokument nie spełnia już swojej roli i wymaga aktualizacji. Na braku jasnych przepisów i systemu wsparcia najbardziej cierpią przede wszystkim małe i średnie przedsiębiorstwa. – Z naszych badań wynika, że tylko 3–3,5 proc. firm z sektora MŚP jest świadomych i przygotowanych do transformacji – ocenia Agnieszka Zdanowicz, wiceprezes Klastra Gospodarki Cyrkularnej i Recyklingu.

Prawo

Wspólna polityka rolna do deregulacji. Trwają prace nad uproszczeniami dla rolników

Prawie 1,6 mld euro – tyle mają wynieść roczne oszczędności dla rolników po uproszczeniu wspólnej polityki rolnej. Zaproponowany w maju przez Komisję Europejską pakiet zmian zakłada redukcję części obowiązków administracyjnych, które dziś spoczywają na rolnikach ubiegających się o unijne wsparcie. Szczególnie dotyczy to płatności dla drobnych rolników. Jak podkreślają eksperci, wszelkie zmiany, które będą działać na rzecz konkurencyjności unijnego rolnictwa, są wskazane, ale przy uwzględnieniu wysokiego poziomu bezpieczeństwa żywności.

Polityka

W rosyjskiej niewoli może przebywać kilkadziesiąt tysięcy Ukraińców. Napięta sytuacja geopolityczna sprzyja Rosji

W rosyjskiej niewoli przebywa około 10 tys. obywateli Ukrainy, z czego ponad 8 tys. to żołnierze. Łącznie jednak może ich być nawet kilkukrotnie więcej. ONZ podaje, że ponad 95 proc. ukraińskich jeńców wojennych jest poddawanych torturom. – Pogarszająca się sytuacja międzynarodowego bezpieczeństwa i wzrost wpływów do budżetu Federacji Rosyjskiej ze względu na wzrost cen ropy mogą się negatywnie odbić na planowanych wymianach jeńców – ocenia Michał Dworczyk, wiceprzewodniczący Komisji Bezpieczeństwa i Obrony w Parlamencie Europejskim.

Partner serwisu

Szkolenia

Akademia Newserii

Akademia Newserii to projekt, w ramach którego najlepsi polscy dziennikarze biznesowi, giełdowi oraz lifestylowi, a także szkoleniowcy z wieloletnim doświadczeniem dzielą się swoją wiedzą nt. pracy z mediami.

.gif)

|

| |

| |

|