Europejskie banki wyciągnęły wnioski z kryzysu zadłużeniowego w strefie euro

AKM multiAN PR

Godebskiego 20

05-820 Piastów

artur.niewrzedowski|multian.pl| |artur.niewrzedowski|multian.pl

509433874

www.multian.pl

• Implikacje dla europejskiego sektora bankowego – jak dotąd niewielkie ryzyko skutków ubocznych, a zabezpieczenia są na miejscu

• Reakcja polityki pieniężnej – stopy zbliżone do szczytu, ponieważ ograniczanie akcji kredytowej i spowolnienie wzrostu spowalniają inflację

• Implikacje dla rynków – twarde lądowanie w mgnieniu oka!

Na rynkach dominują obawy o kondycję sektora bankowego. Bankowe swapy ryzyka kredytowego (CDS) odzwierciedlają obecnie znacznie gorsze perspektywy niż tydzień temu, ale nie świadczą o rosnącym ryzyku kryzysu finansowego z powodu słabości strukturalnych w amerykańskim sektorze bankowym.

Upadek SVB był spowodowany złymi wyborami w zakresie zarządzania ryzykiem, ale podkreśla również ogólne makrofinansowe wyzwania banków związane z restrykcyjną polityką pieniężną, która zasadniczo usuwa dywersyfikację. Ujemne zyski z obligacji i akcji wywierają presję na aktywa, podczas gdy zacieśnianie ilościowe doprowadziło do zmniejszenia podaży pieniądza, co skutkuje większą konkurencją o depozyty (ponieważ banki pożyczają mniej).

Szybkie podwyżki stóp procentowych przez banki centralne w celu walki z inflacją uderzyły w aktywa banku (skutkując niezrealizowanymi stratami przekraczającymi ich bazę kapitałową), ale spowodowały również trudności gospodarcze dla ich deponentów rozpoczynających działalność, którzy zaczęli wycofywać swoje środki na długo przed paniką w związku z depozytami, która rzuciła SVB na kolana.

W następstwie upadku SVB banki w opinii Allianz Trade staną się jeszcze bardziej konserwatywne w udzielaniu kredytów. Planowane rozwiązanie SVB nakłada bezpośrednie koszty na inne banki amerykańskie, które zapłacą rachunek za zaspokojenie deponentów (poprzez wyższe opłaty FDIC), ale co ważniejsze, istnieje również pośredni efekt wzrostu pokusy nadużycia w sektorze bankowym, ponieważ Rezerwa Federalna wydaje się być skłonna nadal wspierać upadające banki. W najbliższym czasie warunki finansowania w gospodarce amerykańskiej (i innych krajach) na pewno ulegną dalszemu zaostrzeniu, ponieważ banki podnoszą standardy kredytowe i starannie chronią swoją płynność, co powoduje dalsze ograniczenie akcji kredytowej.

Europejskie banki wyciągnęły wnioski z kryzysu zadłużeniowego w strefie euro. Jednak niektóre kraje pozostają bardzo narażone na wpływ państwa, a banki mają duże zasoby krajowych dłużnych papierów wartościowych – również ze względu na zapotrzebowanie banków na płynne aktywa. Ryzyko pętli sprzężenia zwrotnego może zmaterializować się w dwóch kierunkach: gdy problemy sektora bankowego przekładają się na koszty fiskalne i kiedy cena długu państwowego osłabia udziały banków w długu rządowym w ich bilansach. Jest to szczególnie widoczne, gdy udziały są wykazywane według wartości rynkowej. Związek bank-państwo stwarza poważne zagrożenie dla stabilności finansowej iw ostatnich latach został rozwiązany tylko częściowo (brak istotnej redukcji zadłużenia krajowego).

To, co zaczęło się jako kryzys energetyczny (i inflacyjny), może w końcu przerodzić się w kryzys kredytowy, ponieważ gwałtowne zacieśnienie polityki pieniężnej może spowodować zakłócenia na rynkach finansowania i zwiększyć presję na banki z rosnącym niedopasowaniem aktywów i pasywów. W opinii Allianz Trade upadek SVB jest z pewnością wskaźnikiem rosnących tarć w systemie finansowym. W przypadku USA obecna (uznaniowa) pomoc w postaci kompleksowej ochrony deponentów przyczyniła się do zwiększenia zaufania, ale wiąże się również z potencjalnymi ograniczeniami fiskalnymi, jeśli rynki sprawdzą więcej banków pod kątem ich niezrealizowanych strat z tytułu posiadania papierów wartościowych o stałym dochodzie. Jednak obawy dotyczące Credit Suisse, jednego z głównych dealerów Fedu, podkreślają, że ryzyko pełnego zarażenia nadal istnieje. Sytuacja na rynku pozostawała napięta aż do dzisiejszego ranka, kiedy to bank ogłosił, że pożyczy do 50 mld CHF od Narodowego Banku Szwajcarii w ramach kredytu zabezpieczonego i krótkoterminowego instrumentu płynnościowego. Presja na CS narastała od pewnego czasu (spadek kursu akcji o prawie 80% od początku roku), ale w tym tygodniu uległa przyspieszeniu (-25%). Upadłość CS może mieć znaczące skutki uboczne. Ogólnie rzecz biorąc, możemy spodziewać się dalszej presji na sektor bankowy i mniej efektywnego kanału kredytowego. Trudne perspektywy gospodarcze pozostają głównym motorem zaostrzania standardów kredytowych przez banki, ponieważ ograniczenia kosztów finansowania stają się bardziej wiążące.

Wydaje się, że amerykańscy regulatorzy wolą gasić pożary niż im zapobiegać. Po upadku kolejnego dużego banku (Signature Bank, 110 mld USD) Fed, Ministerstwo Skarbu i FDIC podjęły szybkie działania, aby zapobiec ryzyku zarażenia i zachować stabilność finansową. W ramach wyjątku dotyczącego ryzyka systemowego sekretarz skarbu Janet Yellen poleciła FDIC, by z Funduszu Ubezpieczeń Depozytów (DIF) wypłacił pieniądze wszystkim deponentom obu banków, a więc nie tylko tym, którzy mieli depozyty poniżej progu 250 tys. dolarów. Ponadto, w ramach nowego instrumentu Rezerwy Federalnej, Programu Finansowania Terminowego Banków (BTFP), banki mogą uzyskać dostęp do płynności bez sprzedawania papierów wartościowych ze stratą: aby uzyskać finansowanie do jednego roku, muszą jedynie zastawić jako zabezpieczenie papiery wartościowe wycenione po wartości nominalnej (tj. powyżej cen rynkowych). W ramach powtórki z poprzednich epizodów warunków skrajnych decydenci twierdzili, że amerykański system bankowy jest nadal zdrowy; problem w tym, że można było tak twierdzić również przed upadkiem SVB, który zwrócił uwagę na pewne istotne niedociągnięcia regulacyjne.

Te istotne braki w przepisach były równoznaczne z łagodnym zaniedbaniem słabego zarządzania ryzykiem przez SVB. SVB był bankiem zarejestrowanym przez stan, a głównym nadzorcą była Rezerwa Federalna. Ale bank był również nadzorowany przez stan Kalifornia. Podział pracy pomiędzy te dwie instytucje mógł nie być optymalny. Na przykład rosnąca zależność SVB od finansowania z Federal Home Loan Bank of San Francisco (z 0 na koniec 2021 roku do 15 mld USD rok później) pozornie pozostała niezauważona. A przecież wiadomo, że ten pożyczkodawca dla amerykańskich banków regionalnych jest pożyczkodawcą drugiej szansy.

W 2018 r., w ramach wycofania ustawy Dodda-Franka, banki o aktywach poniżej 250 mld USD zostały zwolnione z testów warunków skrajnych Fed oraz wymogów kapitałowych i płynnościowych. W 2019 r., biorąc pod uwagę, że duże banki regionalne (lub banki średniej wielkości) nie były systemowe, Fed zatwierdził łagodniejsze regulacje dla wszystkich banków oprócz największych. Mówiąc bardziej ogólnie, wydawało się, że organy nadzoru nie zwracały wystarczającej uwagi na ryzyko stopy procentowej pomimo dużej kwoty niezrealizowanych strat w sektorze bankowym (620 mld USD). Wiele już powiedziano o niewłaściwych zachętach zapewnianych przez przedłużone gwarancje depozytów i BTFP. Taka polityka prawdopodobnie zwiększy pokusę nadużycia.

Grudziądz z placówką VeloBanku. Na mieszkańców czeka atrakcyjny kredyt gotówkowy

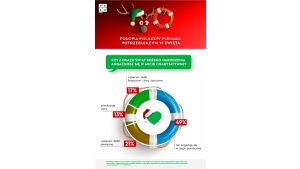

Już połowa Polaków pomaga potrzebującym w święta

Klienci VeloBanku z garścią prezentów w bankowości mobilnej i internetowej

Więcej ważnych informacji

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Ochrona środowiska

A. Bryłka (Konfederacja): Ograniczenie emisyjności nie musi się odbywać za pomocą celów klimatycznych. Są absurdalne, nierealne i niszczące europejską gospodarkę

W lipcu br. Komisja Europejska ogłosiła propozycję nowego celu klimatycznego, który zakłada ograniczenie emisji gazów cieplarnianych o 90 proc. do 2040 roku w porównaniu do stanu z 1990 roku. Został on zaproponowany bez zgody państw członkowskich, w przeciwieństwie do poprzednich celów na 2030 i 2050 rok. Polscy europarlamentarzyści uważają ochronę środowiska i zmiany w jej zakresie za potrzebne, jednak nie powinny się odbywać za pomocą nieosiągalnych celów klimatycznych.

Polityka

Dramatyczna sytuacja ludności w Strefie Gazy. Pilnie potrzebna dobrze zorganizowana pomoc humanitarna

Według danych organizacji Nutrition Cluster w Strefie Gazy w lipcu br. u prawie 12 tys. dzieci poniżej piątego roku życia stwierdzono ostre niedożywienie. To najwyższa miesięczna liczba odnotowana do tej pory. Mimo zniesienia całkowitej blokady Strefy Gazy sytuacja w dalszym ciągu jest dramatyczna, a z każdym dniem się pogarsza. Przedstawiciele Polskiej Akcji Humanitarnej uważają, że potrzebna jest natychmiastowa pomoc, która musi być dostosowana do aktualnych potrzeb poszkodowanych i wsparta przez stronę izraelską.

Polityka

Wśród Polaków rośnie zainteresowanie produktami emerytalnymi. Coraz chętniej wpłacają oszczędności na konta IKE i IKZE

Wzrosła liczba osób, które oszczędzają na cele emerytalne, jak również wartość zgromadzonych środków. Liczba uczestników systemu emerytalnego wyniosła w 2024 roku ponad 20,8 mln osób, a wartość aktywów – 307,5 mld zł – wynika z najnowszych danych Urzędu Komisji Nadzoru Finansowego (UKNF). Wyraźny wzrost odnotowano w przypadku rachunków IKE i IKZE, na których korzyść działają m.in. zachęty podatkowe. Wpłacane na nie oszczędności są inwestowane, a tym samym wspierają gospodarkę i mogą przynosić atrakcyjną stopę zwrotu.

Partner serwisu

Szkolenia

Akademia Newserii

Akademia Newserii to projekt, w ramach którego najlepsi polscy dziennikarze biznesowi, giełdowi oraz lifestylowi, a także szkoleniowcy z wieloletnim doświadczeniem dzielą się swoją wiedzą nt. pracy z mediami.

.gif)

|

| |

| |

|