Licytacja komornicza mieszkania nie jest już konieczna?

Leszek Markiewicz

NieruchomosciSzybko.pl (Grupa ML sp. z o.o.)

ul. Marszałkowska 111

00-102 Warszawa Warszawa

media|nieruchomosciszybko.pl| |media|nieruchomosciszybko.pl

+48 22 100 47 31

www.nieruchomosciszybko.pl

Obecny kryzys gospodarczy na pewno przyczyni się do wzrostu liczby osób, które popadną w poważne kłopoty finansowe. Taki skutek koronawirusowego załamania polskiej gospodarki jest bardzo możliwy pomimo rządowej pomocy dla pracowników i pracodawców, a także ofert banków, które odraczały terminy spłaty rat kredytowych. Wielu analityków uważa, że dopiero w I kw. 2021 r. zobaczymy prawdziwą skalę trudności na rynku pracy. Można zatem spodziewać się, że z czasem wzrośnie liczba nieruchomości mieszkaniowych, które trafią na licytacje komornicze. Warto jednak pamiętać, że obecnie licytacja komornicza nie jest już jedynym rozwiązaniem dla osób, które popadły w poważne kłopoty finansowe. Obowiązujące przepisy dają bowiem dłużnikom możliwość samodzielnej sprzedaży nieruchomości zanim do akcji wkroczy komornik. Takie rozwiązanie może zapewnić o wiele wyższą cenę sprzedaży i jednocześnie wygenerować większą nadwyżkę, która pozostanie w portfelu po spłaceniu zadłużenia wobec banku.

Nasz artykuł w dużym skrócie:

- Ustawa o kredycie hipotecznym daje konsumentom możliwość samodzielnej sprzedaży nieruchomości i obliguje banki do restrukturyzacji kredytu.

- Korzystne przepisy niestety dotyczą tylko kredytów udzielonych po wejściu w życie wspomnianej ustawy (lipiec 2017 r.). W innych przypadkach, licytacja komornicza może być koniecznością.

- Refinansowanie zadłużenia pozwala na objęcie kredytobiorcy nowymi regulacjami.

Poniżej informujemy o zasadach restrukturyzacji kredytu mieszkaniowego i samodzielnej sprzedaży zadłużonej nieruchomości.

Ustawodawca nie chciał mocno ingerować w umowy bankowe

Decyzja ustawodawcy o tym, że starsze kredyty mieszkaniowe i pożyczki hipoteczne nie będą objęte nowymi przepisami może wydawać się dość kontrowersyjna niektórym osobom. Artykuł 85 ustęp 2 ustawy z dnia 23 marca 2017 r. o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami (Dz.U. 2017 poz. 819) potwierdza, że na nowych regulacjach skorzystają konsumenci, którzy zaciągnęli kredyt mieszkaniowy lub pożyczkę hipoteczną najwcześniej 22 lipca 2017 r.

Takich „świeżych” kredytobiorców, którym grozi licytacja komornicza na razie jest względnie niewielu. Warto bowiem pamiętać, że kredyty mieszkaniowe oraz podobne zobowiązania w pierwszych latach spłaty cechują się niskim odsetkiem umów z ratami „przeterminowanymi” np. o 90 dni i więcej. Argumentem za rozwiązaniem wybranym przez rząd jest natomiast generalna zasada mówiąca, że prawo nie działa wstecz. „Co więcej, ustawodawca nie chciał mocno ingerować w umowy zawarte przed lipcem 2017 r. i zmieniać poziomu bankowego ryzyka dotyczącego tych kredytów” - mówi Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl

Pozytywną informacją dla dłużników jest natomiast to, że przepisy ustawy z 23 marca 2017 r. sugerują możliwość objęcia kredytów refinansowych dla konsumentów nowymi zasadami. Zgodnie z ustawą o kredycie hipotecznym, ten akt prawny dotyczy również umów mających na celu utrzymanie własności nieruchomości mieszkaniowej (domu lub mieszkania). „Warto oczywiście pamiętać, że chodzi o umowy refinansowania kredytu mieszkaniowego zawarte po 21 lipca 2017 r.” - podkreśla Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl

W pierwszej kolejności możliwa jest restrukturyzacja długów …

Jeżeli chodzi o regulacje, dzięki którym licytacja komornicza nie zawsze jest konieczna, to warto podkreślić, że ustawa o kredycie hipotecznym najpierw umożliwia restrukturyzację zadłużenia (np. poprzez wydłużenie okresu spłaty lub czasowe obniżenie wysokości rat). Bank powinien przekazać konsumentowi informacje na temat możliwej restrukturyzacji w wezwaniu przypominającym o konieczności zapłacenia raty. Jeżeli kredytobiorca wyrazi zainteresowanie taką opcją, to instytucja bankowa musi ocenić sytuację finansową tego dłużnika i bezzwłocznie podjąć odpowiednią decyzję. Odmowna decyzja restrukturyzacyjna wraz z pisemnym uzasadnieniem powinna zostać przekazana klientowi banku. „Nawet takie negatywne stanowisko instytucji bankowej nie musi przesądzać, że konieczna będzie licytacja komornicza” - wyjaśnia Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl

Zadłużona osoba ma sześć miesięcy na sprzedaż lokalu lub domu

Ustawa o kredycie hipotecznym wskazuje, że w razie negatywnej decyzji restrukturyzacyjnej, bank powinien wstrzymać się z czynnościami zmierzającymi do odzyskania pieniędzy i umożliwić konsumentowi samodzielną sprzedaż nieruchomości w okresie wynoszącym co najmniej 6 miesięcy. Półroczny czas na zbycie domu lub lokalu nie jest bardzo długi, ale mimo tego istnieje duże prawdopodobieństwo, że zadłużonej osobie uda się sprzedać lokum za kwotę znacznie wyższą niż ta, którą może zakończyć się licytacja komornicza. „W korzystnej sprzedaży na pewno pomoże doświadczony agent nieruchomości” - dodaje Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl

Analizowane przepisy ustawy z 23 marca 2017 r. informują również, co bank powinien zrobić, gdy zadłużenie przekracza wartość rynkową nieruchomości sprzedanej samodzielnie przez dłużnika (LtV > 100%). Mianowicie, kredytodawca musi umożliwić spłatę reszty długu w ratach dostosowanych do sytuacji konsumenta. Bank powinien również „zdjąć” hipotekę ze sprzedanej nieruchomości. „Co ważne, kredytodawca może domagać się ustanowienia innego zabezpieczenia, które będzie dotyczyło pozostałej do spłaty części długu” -podsumowuje Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl

Źródło: Leszek Markiewicz, ekspert portalu NieruchomosciSzybko.pl

Grudziądz z placówką VeloBanku. Na mieszkańców czeka atrakcyjny kredyt gotówkowy

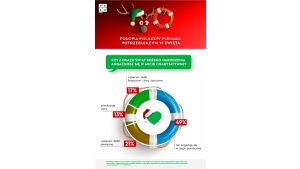

Już połowa Polaków pomaga potrzebującym w święta

Klienci VeloBanku z garścią prezentów w bankowości mobilnej i internetowej

Więcej ważnych informacji

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Polityka

Polska może się stać Doliną Krzemową Europy. Potrzeba jednak wsparcia finansowego start-upów i mocniejszej deregulacji

Polskie start-upy skoncentrowane są głównie na rozwoju nowoczesnych technologii informatycznych i cyfrowych. Wyraźny nacisk na oprogramowanie i aplikacje oraz big data i data science wskazuje na silne zainteresowanie narzędziami analitycznymi i rozwiązaniami wspierającymi transformację cyfrową w różnych branżach – wynika z raportu „Rynek start-upów w Polsce. Trendy technologiczne”, który został opracowany w 2024 roku w MRiT. Zdaniem europarlamentarzystów Polska ma szansę się stać Doliną Krzemową, jednak rozwój start-upów blokowany jest m.in. przez ograniczony dostęp do finansowania oraz niekorzystne i nadmierne regulacje.

Transport

Na półmetku wakacji ceny paliw na stacjach nie powinny się wyraźnie zmienić. Znaczące różnice między regionami i stacjami

W sierpniu ceny benzyny, oleju napędowego i autogazu powinny pozostać na poziomach z lipca – uważa ekspertka rynku z firmy Reflex. Wyższe będą zawsze na stacjach premium, tych, które oferują bogatszą ofertę dodatkową, promocje dla uczestników programu lojalnościowego, oraz w regionach, w których tradycyjnie paliwa są droższe ze względu np. na wyższą siłę nabywczą mieszkańców. Różnice mogą sięgać kilkudziesięciu groszy na litrze. Obszary, wokół których te wartości oscylują, zależą z kolei od sytuacji globalnej. Warto patrzeć na sytuację na Bliskim Wschodzie i w Ukrainie.

Polityka

A. Mularczyk (PiS): Nawiązanie poważnego dialogu z Niemcami jest konieczne nie tylko w kontekście reparacji. Powinien być podpisany traktat polsko-niemiecki

– Nie wystarczy jednorazowy gest czy inicjatywa. To musi być podjęcie dialogu, być może też przygotowanie nowej umowy bilateralnej, nowego traktatu polsko-niemieckiego, który regulowałby wszystkie obszary, które wynikały ze skutków II wojny światowej – mówi Arkadiusz Mularczyk, poseł do Parlamentu Europejskiego z PiS-u. Podkreśla, że proces ten nie będzie łatwy, bo wymaga konsekwencji i stanowczości, ale widzi szansę w prezydenturze Karola Nawrockiego, który już zadeklarował kontynuację starań w tym zakresie. Zdaniem europosła wsparciem w polsko-niemieckim dialogu może być administracja Donalda Trumpa.

Partner serwisu

Szkolenia

Akademia Newserii

Akademia Newserii to projekt, w ramach którego najlepsi polscy dziennikarze biznesowi, giełdowi oraz lifestylowi, a także szkoleniowcy z wieloletnim doświadczeniem dzielą się swoją wiedzą nt. pracy z mediami.

![Nestlé w Polsce podsumowuje wpływ na krajową gospodarkę. Firma wygenerowała 0,6 proc. polskiego PKB [DEPESZA]](https://www.newseria.pl/files/1097841585/fabryka-nesquik_1,w_85,r_png,_small.png)

.gif)

|

| |

| |

|