Raport: 5 motywatorów kształtuje doświadczenia w bankowości

Linkleaders

ul. Piotrkowska 148/150/18.01

90-063 Łódź

pawel.luty|linkleaders.pl| |pawel.luty|linkleaders.pl

533890507

https://linkleaders.prowly.com/

Klientom banków zależy przede wszystkim na szybkich i prostych interakcjach z bankiem. Większość z nich jest otwarta na nowe technologie, ale istotne segmenty konsumentów usług finansowych cenią sobie bardziej tradycyjne formy bankowania oraz osobisty kontakt z bankowym doradcą. Większość z klientów to nie „cyfrowi tubylcy”, którzy bankują tylko na smartfonie. NielsenIQ i Diebold Nixdorf we wspólnym badaniu analizuje stosunek konsumentów do technologii oraz motywacje w korzystaniu z różnych usług finansowych i wyróżnia 5 segmentów klientów banków.

W miarę jak banki kontynuują transformację cyfrową, mierzą się z rosnącą konkurencją, złożonością regulacji i pandemią COVID-19, śledzenie zmian w potrzebach i zachowaniach konsumentów ma ważniejsze znaczenie niż kiedykolwiek wcześniej. Wyniki raportu NielsenIQ i Diebold Nixdorf pomagają instytucjom finansowym lepiej zrozumieć, co kryje się za sposobem, w jaki konsumenci angażują się w bankowość i korzystają z technologii. Dzięki zrozumieniu ich unikalnych motywacji, instytucje finansowe mogą poprawić jakość obsługi i usług, zyskać lojalność klientów oraz inwestować w rozwiązania, które są cenne dla konsumentów i zapewniają efektywność operacyjną.

Raport odkrywa pięć "postaw technologicznych": odrębne segmenty konsumentów usług finansowych, z których każdy ma unikalny zestaw motywacji, pragnień i oczekiwań związanych z technologiami bankowymi. Chociaż reprezentacja poszczególnych postaw technologicznych różni się w zależności od kraju, motywacje i wzorce każdego z segmentów klientów pozostają spójne i utrwalone dla całej grupy 12 000 osób z 11 państw, na których zostało przeprowadzone badanie.

Oto pięć grup klientów banków, podzielonych według ich podejścia do korzystania z usług finansowych:

-

Poszukiwacze Prostoty (35%) stanowią największy segment konsumentów banków. Ten segmentów klientów zarządza ryzykiem unikając niepotrzebnej złożoności procesów i nie polegając na innych, a co za tym idzie są to osoby najbardziej otwarte na rozwiązania samoobsługowe i szybkie interakcje.

-

Dla Zmagających się z problemami Realistów (24%) zarządzanie finansami stanowi wyzwanie i w związku z tym, poszukują oni poczucia bezpieczeństwa oraz wsparcia. Cenią sobie interakcje z doświadczonymi doradcami w placówkach bankowych.

-

Ostrożni Odkrywcy (17%) są otwarci na technologiczne nowinki i rozwiązania samoobsługowe, ale potrzebują też czasami wsparcia – niekoniecznie ze strony człowieka, ale na przykład dobrze zaprojektowanego chatbota. Ten segment klientów korzysta zazwyczaj z wielu różnych kanałów interakcji z bankiem, w zależności od potrzeb.

-

Ugruntowani Tradycjonaliści (15%) postrzegają zmiany technologiczne jako ryzyko. Ten segment klientów woli trzymać się utrwalonych nawyków i będzie korzystał z technologii dopiero wtedy, gdy staną się one powszechnie akceptowane i sprawdzone pod względem bezpieczeństwa.

-

Zachęceni Samoobsługowcy (9%) to najbardziej zaawansowany technologicznie segment oczekujący hiperpersonalizacji. Tego typu klient jest otwarty na udostępnianie większej ilości danych osobowych w zamian za bardziej spersonalizowane usługi i oferty.

Najważniejszym wnioskiem ze wspólnego badania NielsenIQ i Diebold Nixdorf jest to, że konsumenci są zróżnicowani i nie możemy ich wszystkich nazwać "cyfrowymi tubylcami", a następnie zadekretować, że cała bankowość powinna mieścić się na ekranie smartfona. Na przykład, zaskoczeniem może być fakt, że 69% osób należących do pokolenia Baby Boomer lubi, gdy technologia pomaga im oszczędzać czas - a jeszcze większym zaskoczeniem może być to, że ponad 60% konsumentów bankowości z pokolenia GenZ i Millennialsów nie uważa, by technologia mogła zastąpić prawdziwe interakcje międzyludzkie. Aby zrozumieć, co tak naprawdę kieruje wyborami konsumentów, NielsenIQ i Diebold Nixdorf postanowiły uchwycić motywy stojące za tym, w jaki sposób ludzie bankują dzisiaj i jak chcą wykorzystać technologię bankową w przyszłości.

– Aby banki mogły naprawdę zrozumieć, w jaki sposób dostosować oferowane doświadczenia technologiczne do swoich klientów, muszą zrozumieć motywacje, które kierują tym, czego konsumenci oczekują od instytucji finansowych. Ci gracze, którzy potrafią zgłębić te motywacje i budować na ich podstawie dopasowane do potrzeb konsumentów doświadczenia, poprawią jakość obsługi i usług, zyskają większą lojalność i skoncentrują inwestycje na obszarach, w których przyniosą one największe korzyści – zauważa Tomasz Rokita, członek zarządu Diebold Nixdorf odpowiadający za sektor bankowy.

Instytucje finansowe muszą sięgnąć głębiej, jeśli chcą zrozumieć jak ich klienci korzystają z oferty i usług bankowych. Uogólnienia oparte na jednym czynniku (na przykład wieku) mogą być przeszkodą w określeniu użytecznych segmentacji klientów. Wszyscy mamy wewnętrzne motywacje (często nieuświadomione), które decydują o tym, czy z satysfakcją patrzymy na dane doświadczenie. Motywacje te muszą być zaspokajane w odpowiedni sposób, we właściwym czasie, przy użyciu odpowiedniego połączenia technologii i interakcji międzyludzkich, aby zapewnić dostarczanie konsumentom doświadczeń, które mają znaczenie.

Grudziądz z placówką VeloBanku. Na mieszkańców czeka atrakcyjny kredyt gotówkowy

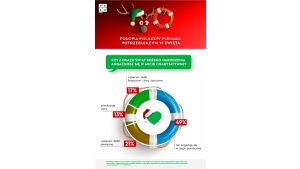

Już połowa Polaków pomaga potrzebującym w święta

Klienci VeloBanku z garścią prezentów w bankowości mobilnej i internetowej

Więcej ważnych informacji

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Handel

Mercosur to tylko wierzchołek góry lodowej. UE ma ponad 40 umów handlowych, które mogą destabilizować rynek rolny

Umowa handlowa między UE a krajami Mercosur może znacząco zaburzyć konkurencję na rynku rolnym i osłabić pozycję unijnych, w tym polskich, producentów – ostrzegają rolnicy i producenci żywności. Umowie sprzeciwia się część krajów unijnych, które domagają się klauzuli ochronnych oraz limitów importowych. – Problemem jest jednak nie tylko ta konkretna umowa. Chodzi o cały system wolnego handlu, który się kumuluje z dziesiątek innych porozumień – podkreśla Andrzej Gantner, wiceprezes Polskiej Federacji Producentów Żywności.

Firma

Dzięki zdalnej weryfikacji tożsamości z wykorzystaniem AI firmy zminimalizowały liczbę oszustw. Rozwiązania wykorzystuje głównie sektor finansowy

Z najnowszych danych Eurostatu wynika, że w 2024 roku 5,9 proc. polskich firm korzystało z rozwiązań z zakresu sztucznej inteligencji. W 2023 roku był to odsetek na poziomie 3,67 proc. Wciąż jednak jest to wynik poniżej średniej unijnej, która wyniosła 13,48 proc. Jednym z obszarów, który cieszy się coraz większym zainteresowaniem wśród przedsiębiorców, jest weryfikacja tożsamości przez AI, zwłaszcza w takich branżach jak bankowość, ubezpieczenia czy turystyka. Jej zastosowanie ma na celu głównie przeciwdziałać oszustwom i spełniać wymogi regulacyjne.

Prawo

Daniel Obajtek: Własne wydobycie i operacyjne magazyny to filary bezpieczeństwa. Zgoda na magazyny gazu poza krajem to rezygnacja z suwerenności energetycznej

Były prezes Orlenu ostrzega przed zmianami w ustawie o zapasach ropy naftowej, produktów naftowych i gazu ziemnego. Jego zdaniem przygotowana przez rząd nowelizacja tzw. ustawy magazynowej i ujednolicanie unijnej polityki energetycznej to zagrożenie dla bezpieczeństwa energetycznego Polski. W jego opinii tylko silna spółka narodowa, własne wydobycie, krajowe magazyny i zbilansowany miks energetyczny zapewnią Polsce bezpieczeństwo i konkurencyjność.

Partner serwisu

Szkolenia

Akademia Newserii

Akademia Newserii to projekt, w ramach którego najlepsi polscy dziennikarze biznesowi, giełdowi oraz lifestylowi, a także szkoleniowcy z wieloletnim doświadczeniem dzielą się swoją wiedzą nt. pracy z mediami.

.gif)

|

| |

| |

|