Fundusze obligacji korporacyjnych z dobrą passą

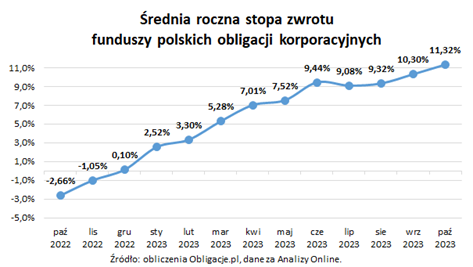

Ostatnie miesiące w kategorii funduszy obligacji korporacyjnych podsumować można krótkim stwierdzeniem – passa pięciu miesięcy z rzędu wpłat netto od inwestorów wspierana dwucyfrową stopą zwrotu.

Średnioroczna stopa zwrotu funduszy obligacji firm za ostatnie 12 miesięcy wynosi 11,32%. Wspierana jest ona przez wciąż wysokie stopy procentowe. Ogromna większość obligacji korporacyjnych ma bowiem oprocentowanie oparte o WIBOR. Stopy zwrotu w kolejnych miesiącach z pewnością wspierane będą tym samym przez ostatnią decyzję RPP o zachowaniu stóp procentowych na niezmienionych poziomach. Ale również zakomunikowaniu rynkowi, że wyższe stopy prawdopodobnie pozostaną z nami na dłużej, a w wyniku narastającej „niepewności” przyszłość kolejnych obniżek jest niewiadomą.

Z drugiej strony wyższe stopy procentowe to wyższe koszty obsługi długu, co zwiększa szeroko pojęte ryzyko kredytowe wśród emitentów - czyli główne ryzyko, z jakim mamy styczność inwestując w dług firm. W ostatnich kwartałach nie mieliśmy jednak znaczących default-ów (poza Getin Noble Bank), co bardzo dobrze widać po stopach zwrotu poszczególnych funduszy w tabeli powyżej. Dobre stopy zwrotu mają zarówno klasyczne fundusze obligacji korporacyjnych, fundusze inwestujące dodatkowo w obligacje skarbowe oraz fundusze typu Private Debt (podwyższonego ryzyka, ale i stopy zwrotu). Dowodem niech będzie to, że najniższa stopa zwrotu w tej kategorii funduszy za ostatnie 12 miesięcy to 8,08%, a najwyższa 15,75%.

Wysokie stopy zwrotu, sprzyjająca polityka monetarna, brak materializacji ryzyka kredytowego to główne czynniki, które przemawiają do inwestorów. Inwestorów, którzy w ostatnich 5 miesiącach wpłacili do funduszy obligacji korporacyjnych 1,35 mld zł. Wzrost ich aktywów tylko w samym październiku wyniósł 230 mln zł.

Jak długo potrwa ta dobra passa? Tak długo jak stopy procentowe pozostaną na takich poziomach, żeby wspierać stopy zwrotów funduszy obligacji korporacyjnych przy jednoczesnym nie wywieraniu negatywnej presji kosztowej na bilanse emitentów. Presji, która może zwiększać ryzyko default-ów. Niezbędne jest zatem zachowanie złotego środka makroekonomicznego i odpowiednia selekcja emitentów do portfeli funduszy.

Autor komentarza: Szymon Gil, Makler Papierów Wartościowych, Michael / Ström Dom Maklerski.

Pożyczki online dla Polaków mieszkających za granicą – kto może je dostać i na jakich warunkach?

Nie tylko dla gigantów. Jak zarządzanie emisjami pomaga MŚP sięgać po zielone finansowanie

Jak zapewnić bezpieczne transakcje w swoim sklepie online?

Kalendarium

Więcej ważnych informacji

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Handel

Ważą się losy wymiany handlowej między Stanami Zjednoczonymi a Unią Europejską. Na wysokich cłach stracą obie strony

Komisja Europejska przedstawiła w poniedziałek propozycję ceł na import z USA o wartości 72 mld euro, co ma być odpowiedzią na nałożenie 30-proc. stawek na import z UE zapowiedziane przez Amerykanów w poprzednim tygodniu. Przedstawiciele KE wciąż widzą jednak potencjał kontynuowania negocjacji. Zdaniem europosła Michała Koboski brak porozumienia lub uzgodnienie stawek wyższych niż 10-proc. nie tylko zaszkodzi obydwu stronom, ale i osłabi ich pozycję na arenie międzynarodowej.

Handel

Nie tylko konsumenci starają się kupować bardziej odpowiedzialne. Część firm już stawia na to mocny nacisk

Kwestie równoważonych zakupów stają się elementem strategii ESG. Dostawy energii, zamówienia surowców i materiałów do produkcji czy elementów wyposażenia biur – na każdym etapie swoich zakupów firmy mogą dziś decydować między opcjami bardziej i mniej zrównoważonymi. Dotyczy to także zamówień rzeczy codziennego użytku dla pracowników czy środków czystości – wskazują eksperci Lyreco, e-sklepu, który prowadzi sprzedaż produktów do biur, pokazując ich wpływ na środowisko czy efektywność pracy.

Prawo

Unia Europejska wzmacnia ochronę najmłodszych. Parlament Europejski chce, by test praw dziecka był nowym standardem w legislacji

Parlament Europejski chciałby tzw. testu praw dziecka dla każdego aktu prawnego wychodzącego z Komisji Europejskiej. – Każda nowa legislacja Unii Europejskiej powinna być sprawdzana pod kątem wpływu na prawa dziecka – zapowiada Ewa Kopacz, wiceprzewodnicząca PE. Jak podkreśla, głos dzieci jest coraz lepiej słyszalny w UE i jej różnych politykach. Same dzieci wskazują na ważne dla siebie kwestie, którymi UE powinna się zajmować. Wśród nich są wyzwania w obszarze cyfrowym i edukacyjnym.

Partner serwisu

Szkolenia

Akademia Newserii

Akademia Newserii to projekt, w ramach którego najlepsi polscy dziennikarze biznesowi, giełdowi oraz lifestylowi, a także szkoleniowcy z wieloletnim doświadczeniem dzielą się swoją wiedzą nt. pracy z mediami.

.gif)

|

| |

| |

|