Stopy procentowe mogą wzrosnąć o 1,5 pkt proc. w ciągu kwartału. Najwyższa od 20 lat inflacja spowodowała osłabienie złotego i przecenę na rynku obligacji [DEPESZA]

W październiku tempo wzrostu cen sięgnęło 6,8 proc., co jest dynamiką niewidzianą od pierwszej połowy 2001 roku. Choć mieliśmy do czynienia z dwiema podwyżkami stóp procentowych, to i tak pozostają one dużo niższe niż stopa rynkowa (WIBOR) i niższe od inflacji. Ponieważ skala obu podwyżek była zaskoczeniem dla rynku, doświadczyliśmy historycznie największej przeceny na rynku obligacji, zwłaszcza długoterminowych, i osłabienia złotego. Na razie jednak perspektywy dla gospodarki pozostają pozytywne.

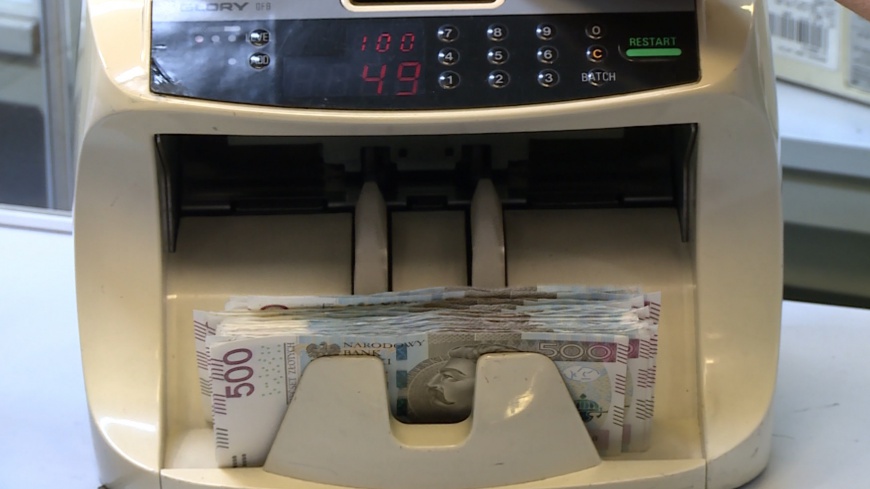

W październiku RPP zaskoczyła rynek, podnosząc referencyjną stopę procentową o 40 punktów bazowych do 0,5 proc., a w listopadzie – decydując się na kolejną podwyżkę o 75 pb. do 1,25 proc. To wciąż dużo niższe poziomy od odczytów inflacji, co oznacza, że realne stopy procentowe są ujemne, ale jednocześnie więcej, niż spodziewał się rynek, który liczył się z podwyżkami odpowiednio o 15 pb. i 50 pb. To prawdopodobnie nie koniec wzrostów, bo analitycy spodziewają się wzrostu inflacji do nawet 8 proc.

– Kwotowania rynkowe z kontraktów na stopy procentowe pokazują, że oczekiwana jest podwyżka o ok. 1,5 punktu procentowego w ciągu najbliższych trzech miesięcy. Oznaczałoby to, że mniej więcej w marcu stopa powinna być w okolicach 3 proc., a w perspektywie 12 miesięcy – około 3,25–3,5 proc. I na tej wartości cykl by się zakończył. Problem z prognozowaniem jest jednak taki, że nie ma w zasadzie żadnej spójnej komunikacji ze strony RPP – mówi Aleksander Szymerski, zarządzający funduszami, Generali Investments TFI. – Zagadką jest także skład Rady od przyszłego roku – siedmiu z dziesięciu członków kończy swoją kadencję między styczniem a marcem 2022 roku. Sam prezes Glapiński ma kadencję do czerwca, ale w jego przypadku istnieje możliwość sprawowania funkcji przez jeszcze jedną sześcioletnią kadencję. Według informacji medialnych prezydent zamierza nominować go na kolejne sześć lat.

Tuż przed podniesieniem stóp prezes NBP i przewodniczący RPP, prof. Adam Glapiński, zapewniał, że podwyżek nie będzie, ponieważ inflacja ma charakter podażowy. To oznacza, że nie zależy od decyzji Rady, bo wynika z globalnych czynników.

Czynniki podażowe są oczywiście obecne, a zalicza się do nich wzrost cen energii czy paliw. W październiku paliwa do prywatnych środków transportu były droższe o 33,9 proc. rok do roku, opał – o 18,3 proc., a gaz – o 16,1 proc. Jednocześnie jednak z powodu wprowadzenia do gospodarek ogromnej ilości pieniędzy i odroczonych przez pandemię zakupów powstał zwiększony popyt ze strony konsumentów. W efekcie drożeje także żywność (co częściowo również jest zjawiskiem globalnym), ale rośnie też inflacja bazowa. Dane NBP wskazują, że w październiku wyniosła ona 4,5 proc., czyli znacznie powyżej celu Rady Polityki Pieniężnej (2,5 proc. z odchyleniami o 1 pkt proc. w górę i w dół). Z kolei w 2022 roku oczekiwana jest inflacja CPI powyżej 5 proc., z czego w pierwszych miesiącach roku wyniesie ok. 7–8 proc.

– Społeczeństwo oczywiście dostrzega rosnące ceny, w związku z czym pojawia się coraz więcej żądań płacowych. W ostatnich miesiącach pensje rosną ok. 8–9 proc. r/r i nic nie wskazuje na to, że ta dynamika będzie istotnie hamować – przypomina Aleksander Szymerski. – W ten sposób nakręca się tak zwana spirala cenowo-płacowa: ceny rosną, więc pracownicy domagają się podwyżek, podwyżki oznaczają wyższe koszty dla przedsiębiorstw, co wymusza kolejne wzrosty cen itd. To powoduje, że pierwotne przyczyny inflacji tracą stopniowo na znaczeniu, gdyż ta zaczyna sama się nakręcać.

Z wysoką inflacją zmagają się także inne państwa europejskie oraz Stany Zjednoczone. W związku z tym banki centralne podnoszą stopy procentowe. W Czechach od marca do października podwyżki sięgnęły 125 pb., na taką samą podwyżkę tamtejszy bank zdecydował się również w listopadzie (do 2,75 proc.). Węgrzy przez serię regularnych podwyżek doszli do poziomu 2,1 proc.

Efektem wysokiej inflacji w Polsce i nieprzejrzystej komunikacji banku centralnego z rynkiem jest osłabienie złotego, zwłaszcza do dolara – od początku roku polska waluta straciła do amerykańskiej niemal 11 proc., a do euro tylko nieco ponad 3 proc. Umocnienie amerykańskiej waluty względem europejskiej wynika z faktu, że zacieśnianie polityki pieniężnej, czyli ograniczenie skupu obligacji czy wreszcie podwyżki stóp procentowych, spodziewane jest wcześniej w Stanach Zjednoczonych niż w strefie euro.

Kolejnym skutkiem jest zamieszanie na rynku obligacji. Szybkie i wyższe od spodziewanych podwyżki stóp procentowych spowodowały straty funduszy obligacji w październiku, i to nie tylko tych stałokuponowych i długoterminowych, ale także krótkoterminowych o zmiennym oprocentowaniu.

– Fundusze musiały sprzedawać papiery na relatywnie mało płynnym rynku, co oczywiście pogłębiło spadki. W samym październiku z funduszy wypłynęło netto ponad 3 mld zł [dane dla całego rynku – red.] – mówi zarządzający funduszami Generali Investments TFI. – W efekcie cena obligacji załamała się pod ciężarem podaży. Najdłuższe obligacje zmiennokuponowe straciły od początku października mniej więcej 2–2,5 proc. Była to potężna przecena, która nie ma żadnego fundamentalnego uzasadnienia poza przejściowym brakiem płynności. Obecnie więc są to bardzo atrakcyjne papiery, gdyż nie dość, że sprzedawane są z dużym dyskontem, to jeszcze systematycznie rośnie ich oprocentowanie.

Na razie perspektywy dla polskiej gospodarki pozostają pozytywne. W trzecim kwartale wzrost PKB wyniósł 5,1 proc. r/r, wyraźnie powyżej oczekiwań analityków. Według prognozy Komisji Europejskiej w przyszłym roku ma on wynieść 5,2 proc. To głównie zasługa ożywionej konsumpcji oraz wzrostu płac o ok. 10 proc. r/r.

Czytaj także

- 2025-07-18: Endometrioza przez lata pozostawała lekceważonym problemem. Mimo że cierpi na nią 14 mln kobiet w Europie

- 2025-07-28: Polskie kredyty hipoteczne wciąż jednymi z najdroższych w Europie. Zdaniem członka RPP odgórne ograniczanie marż banków się nie sprawdzi

- 2025-07-11: RPP zgodna co do potrzeby obniżania stóp procentowych. Trwają dyskusje dotyczące tempa tych decyzji

- 2025-07-14: W tym tygodniu Komisja Europejska przedstawi projekt budżetu na lata 2028–2034. To będzie pierwsza długoletnia perspektywa czasu wojny

- 2025-07-15: Branża piwowarska dodaje do polskiej gospodarki ponad 20,5 mld zł rocznie. Spadki sprzedaży i produkcji piwa uderzają również w inne sektory

- 2025-07-04: Rośnie liczba i wartość udzielonych konsumentom kredytów gotówkowych. Gorzej mają się kredyty ratalne oraz te udzielane firmom

- 2025-07-24: Rynek domów prefabrykowanych może do 2030 roku być wart 7 mld zł. Inwestorów przekonuje krótszy czas budowy

- 2025-07-18: Wzrost wynagrodzeń ekip budowlanych najmocniej wpływa na koszty budowy domu. Zainteresowanie inwestorów mimo to nieznacznie wzrasta

- 2025-06-30: Do 2029 roku rynek pracy skurczy się o milion pracowników. Przedsiębiorcy wskazują, jak zaktywizować cztery wykluczone dotąd zawodowo grupy [DEPESZA]

- 2025-06-30: Kończą się konsultacje Planu Społeczno-Klimatycznego. 2,4 mld euro trafi na sektor transportu po 2026 roku

Więcej ważnych informacji

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Jedynka Newserii

Problemy społeczne

Ślązacy wciąż nie są uznani za mniejszość etniczną. Temat języka śląskiego wraca do debaty publicznej i prac parlamentarnych

W Polsce 600 tys. osób deklaruje narodowość śląską, a 460 tys. mówi po śląsku. Kwestia uznania etnolektu śląskiego za język regionalny od lat wzbudza żywe dyskusje. Zwolennicy zmiany statusu języka śląskiego najbliżej celu byli w 2024 roku, ale nowelizację ustawy o mniejszościach narodowych i etnicznych zablokowało prezydenckie weto. Ostatnio problem wybrzmiał podczas debaty w Parlamencie Europejskim, ale zdaniem Łukasza Kohuta z PO na forum UE również trudna jest walka o prawa mniejszości etnicznych i językowych.

Transport

Polacy z niejednoznacznymi opiniami na temat autonomicznych pojazdów. Wiedzą o korzyściach, ale zgłaszają też obawy

Polacy widzą w pojazdach autonomicznych szansę na poprawę bezpieczeństwa na drogach i zwiększenie mobilności osób starszych czy z niepełnosprawnościami. Jednocześnie rozwojowi technologii AV towarzyszą obawy, m.in. o utratę kontroli nad pojazdem czy o większą awaryjność niż w przypadku tradycyjnych aut – wynika z prowadzonych przez Łukasiewicz – PIMOT badań na temat akceptacji społecznej dla AV. Te obawy wskazują, że rozwojowi technologii powinna także towarzyszyć edukacja, zarówno kierowców, jak i pasażerów. Eksperci mówią także o konieczności transparentnego informowania o możliwościach i ograniczeniach AV.

Prawo

70 proc. Polaków planuje wyjazd na urlop w sezonie letnim 2025. Do łask wracają wakacje last minute

Ponad 70 proc. Polaków planuje wyjechać na urlop w sezonie letnim, czyli między końcem czerwca a końcem września – wynika z badania Polskiej Organizacji Turystycznej. 35 proc. zamierza wyjechać tylko raz, a 30 proc. – co najmniej dwa razy. Z grupy wyjeżdżających jedna trzecia wybierze się na wyjazd zagraniczny. Jak wskazuje Katarzyna Turosieńska z Polskiej Izby Turystyki, po kilku latach ponownie do łask wracają oferty last minute, a zagraniczne kierunki pozostają niezmienne – prym wiodą m.in. Grecja, Tunezja, Egipt czy Hiszpania.

Partner serwisu

Szkolenia

Akademia Newserii

Akademia Newserii to projekt, w ramach którego najlepsi polscy dziennikarze biznesowi, giełdowi oraz lifestylowi, a także szkoleniowcy z wieloletnim doświadczeniem dzielą się swoją wiedzą nt. pracy z mediami.

![Nestlé w Polsce podsumowuje wpływ na krajową gospodarkę. Firma wygenerowała 0,6 proc. polskiego PKB [DEPESZA]](https://www.newseria.pl/files/1097841585/fabryka-nesquik_1,w_85,r_png,_small.png)

.gif)

|

| |

| |

|